LE POINT SUR

Taxes sur l’utilisation de véhicules de tourisme à des fins économiques (ex TVS) et Taxe annuelle sur les véhicules lourds de transport de marchandises (ancienne taxe à l’essieu)

Pour rappel, ces taxes seront à déclarer sur votre déclaration de TVA établie en janvier.

Taxes sur l’utilisation de véhicules de tourisme à des fins économiques (ex-TVS)

La taxe sur les véhicules de société est remplacée par 2 taxes : la taxe annuelle sur les émissions de CO2 et la taxe annuelle sur l’ancienneté du véhicule. Toute entreprise et non plus seulement les sociétés, doit payer ces taxes sur les véhicules de tourisme affectés à des fins économiques. Elles concernent les voitures destinées principalement au transport de personnes. Les barèmes de tarif restent identiques, mais le calcul et le paiement se font annuellement et non plus par trimestre.

Les 2 taxes suivantes doivent être payées pour chaque véhicule :

- taxe annuelle sur les émissions de CO₂ : elle est déterminée en fonction du taux d’émission de CO₂, de la date de mise en circulation et dans certains cas selon la puissance fiscale.

- taxe annuelle sur l’ancienneté du véhicule : elle est déterminée en fonction du type de carburant et de la date de mise en circulation.

Quelles sont les entreprises concernées ?

Toute société et toute entreprise individuelle (EI) qui utilise ou possède des véhicules de transport de personnes dans le cadre de son activité économique, est concernée par ces taxes.

Les entreprises individuelles sont donc désormais concernées par le paiement de ces taxes. Néanmoins, seul un nombre réduit d’entreprises individuelles sera éligible au paiement de ces taxes.

En effet, les entreprises individuelles bénéficient d’une exonération si elles se trouvent en dessous des plafonds des aides de minimis.

Quels sont les véhicules concernés ?

Selon le type de véhicule

Les 2 taxes concernent les véhicules suivants :

- Immatriculés dans la catégorie M1, c’est-à-dire les voitures particulières (avec la mention VP inscrite sur la carte grise, désormais appelée certificat d’immatriculation). Ils ont pour but de transporter des personnes et ne possèdent pas plus de 8 places assises.

- Immatriculés dans la catégorie N1 , c’est-à-dire les véhicules de moins de 3,5 tonnes de type camionnettes qui peuvent transporter à la fois de petites marchandises et des personnes. La carte grise porte la mention camionnette ou le code BB en case J2. Ils doivent disposer d’au moins 2 rangs de places assises.

Parmi les véhicules de cette catégorie, une sous-catégorie spécifique est aussi concernée par les taxes :

- Camion pick-up avec 5 places assises minimum. Le code de description de carrosserie selon la classification européenne est BE, inscrit en case J2 du certificat d’immatriculation (carte grise). Hormis les camions pick-up exclusivement destinés aux stations de ski ou aux remontées mécaniques.

Selon l’utilisation du véhicule

Les 2 taxes concernent les véhicules dont les caractéristiques techniques les destinent uniquement ou principalement au transport de personnes.

Quels sont les véhicules exonérés des 2 taxes ?

En fonction de l’usage du véhicule

Les véhicules destinés exclusivement aux activités suivantes sont exonérés des 2 taxes :

- Vente, par exemple les voitures des négociants en automobile, concessionnaires

- Location, dans le cadre d’une entreprise de location de véhicules

- Transport de personnes en fauteuil roulant pour les véhicules accessibles aux fauteuils roulants

- Transport à la disposition du public : taxis et VTC, par exemple

- Enseignement de la conduite automobile (auto-école) et de conduite de pilotage sportif

- Compétitions sportives

- Utilisés par les centre de contrôles techniques

- Utilisés par les associations à but non lucratif

- Conçus pour un usage exclusivement commercial (exemple une camionnette food-truck) ou industriel

En fonction de la source d’énergie du véhicule

Un véhicule qui fonctionne uniquement à l’énergie électrique, à l’hydrogène, ou une combinaison des deux, est exonéré.

Le certificat d’immatriculation (carte grise) doit comporter dans la case P3, soit la mention H2 (hydrogène) soit la mention EL (électricité) soit HE ou HH (combinaison des deux).

Les véhicules hybrides bénéficient-ils d’une exonération spécifique ?

La taxe sur l’ancienneté reste due, mais celle sur les émissions de CO2 n’est pas exigée pour les véhicules hybrides qui remplissent des critères liés à la source d’énergie et au niveau d’émissions de CO2.

La source d’énergie des véhicules doit combiner l’un des deux critères suivants :

- L’électricité ou l’hydrogène d’une part, et d’autre part le gaz naturel, le gaz liquéfié, l’essence ou le superéthanol E85

- Le gaz naturel ou le gaz de pétrole liquéfié d’une part, et d’autre part l’essence ou le superéthanol E85

Les émissions de CO2 du véhicule doivent également remplir l’un des critères suivants :

- Pour les véhicules immatriculés à partir du 1er mars 2020 (procédure d’immatriculation WLTP), les émissions de CO2 ne doivent pas excéder 60g/km

- Pour les véhicules immatriculés entre le 1er juin 2004 et le février 2020 et non affectée à des fins économiques avant le 1er janvier 2006 (procédure d’immatriculation NEDC), les émissions ne doivent pas excéder 50g/km

- Pour les autres véhicules (immatriculés avant 2004 ou affectés à des fins économiques avant 2006), la puissance administrative (ou fiscale, inscrite en case P2 de la carte grise) ne doit pas excéder 3 CV (chevaux fiscaux)

- Les émissions de CO2 ou la puissance administrative ne doit pas excéder le double des seuils mentionnés ci-dessus et l’ancienneté du véhicule (déterminée à partir de sa date de 1re immatriculation) n’excède pas 3 années.

Quels sont les montants des taxes ?

La période d’imposition s’étend du 1er janvier au 31 décembre de chaque année.

Ces taxes sont payées pour l’utilisation faite du véhicule l’année précédente.

Le calcul de ces nouvelles taxes s’effectue selon le nombre de jours d’utilisation du véhicule dans l’année.

Leur calcul s’effectue de la manière suivante :

(durée de l’affectation du véhicule en France à des fins économiques/nombre de jours de l’année civile) x tarif annuel de la taxe

Taxe annuelle sur les véhicules lourds de transport de marchandises (ancienne taxe à l’essieu)

La taxe annuelle sur les véhicules lourds de transport de marchandises (l’ancienne taxe à l’essieu) doit être payée par les utilisateurs de poids lourds comportant au moins 2 essieux. Le camion doit peser 12 tonnes minimum et circuler en France métropole. La taxe concerne exclusivement les utilisations dans le cadre d’une activité économique professionnelle. La Taxe spéciale sur certains véhicules routiers est supprimée.

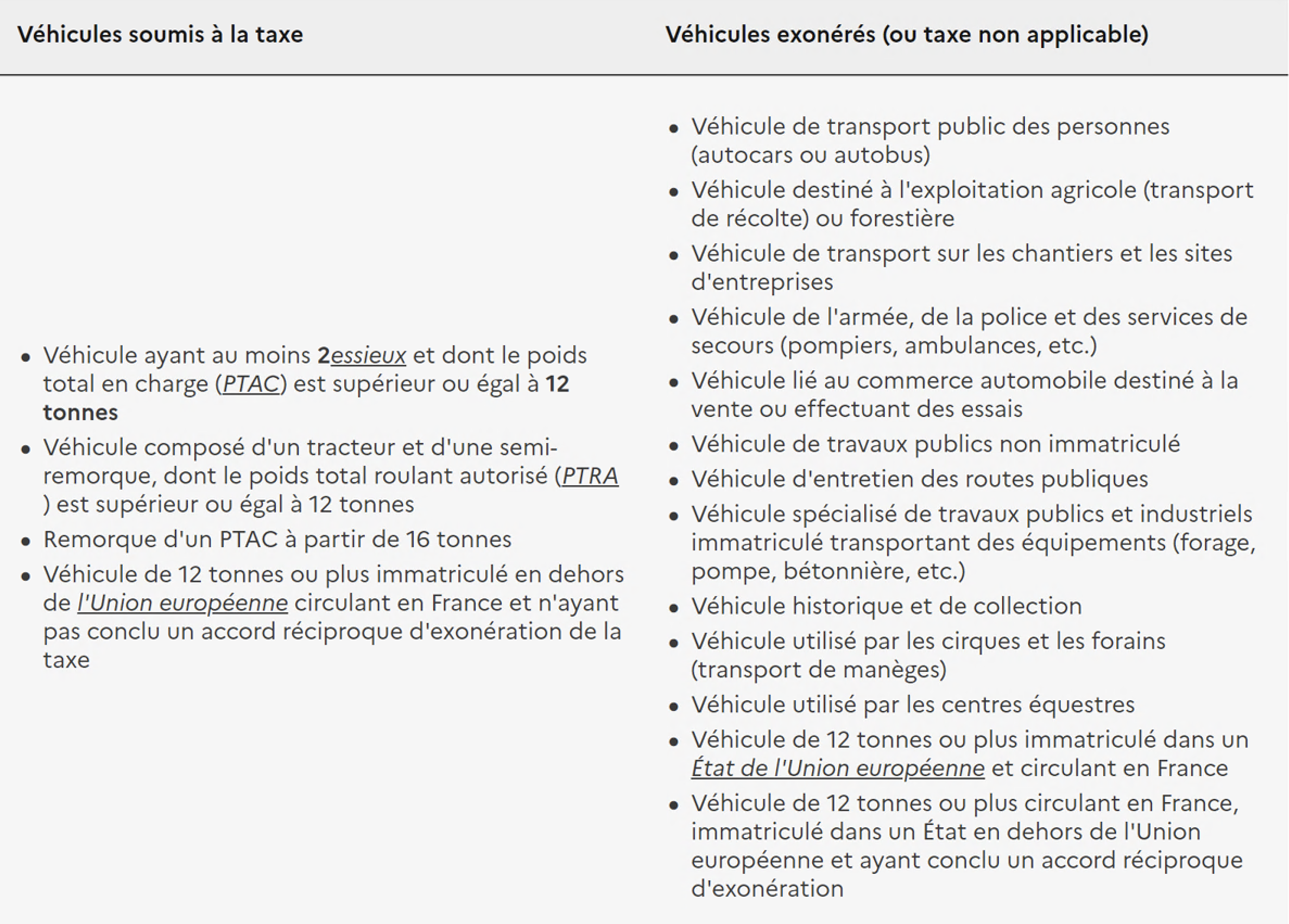

Quels véhicules sont concernés ?

Pour être soumis à la taxe, le véhicule doit répondre aux 3 conditions suivantes :

- Être utilisé ou acquis dans un cadre professionnel pour une activité économique

- Circuler en France métropolitaine

- Peser 12 tonnes minimum

Les trajets aller et retour utilisés pour ces besoins sont exonérés.

Qui doit payer la taxe ?

Celui qui utilise le véhicule paye la taxe.

Vous devez appartenir à l’une des catégories suivantes :

- Vous êtes le propriétaire du véhicule

- Vous êtes locataire avec un contrat de crédit-bail

- Vous êtes locataire avec un contrat de location de 2 ans ou plus

- Vous êtes sous-locataire avec un contrat de sous-location de 2 ans ou plus

- Vous payez les frais de location ou d’achat du véhicule pour l’utilisateur

Attention ⚠️

Vous payez la taxe même si le véhicule est resté inutilisé pendant une grande partie de l’année.

Source : entreprendre.service-public.fr